相談件数が多い弁護士・司法書士3選

47都道府県の弁護士・司法書士から探す

| 北海道・東北 | 北海道| 青森県| 岩手県| 宮城県| 秋田県|山形県| 福島県 |

|---|---|

| 関東 | 茨城県| 栃木県| 群馬県| 埼玉県| 千葉県| 東京都| 神奈川県 |

| 中部 | 新潟県| 富山県| 石川県| 福井県| 山梨県| 長野県| 岐阜県| 静岡県| 愛知県 |

| 近畿 | 三重県| 滋賀県| 京都府| 大阪府| 兵庫県| 奈良県| 和歌山県 |

| 中国 | 鳥取県| 島根県| 岡山県| 広島県| 山口県 |

| 四国 | 徳島県| 香川県| 愛媛県| 高知県 |

| 九州・沖縄 | 福岡県| 佐賀県| 長崎県| 熊本県| 大分県| 宮崎県| 鹿児島県| 沖縄県 |

債務整理で解決できること

債務整理を動画で3分解説

債務整理の比較表

債務整理には3つの手続きがあります。それぞれ減額できる借金、手続方法、周囲への影響などが異なります。任意整理、個人再生、自己破産の特徴を分かりやすく比較表にまとめました。

| 任意整理 | 個人再生 | 自己破産 | |

|---|---|---|---|

| 借金の減額幅 | △ 月々の返済額が減る |

○ 借金が1/5まで減額 |

◎ 借金返済免除 |

| 手続きの期間 | ◎ 1~3ヶ月 |

△ 約6ヶ月 |

☓ 6~12ヶ月 |

| 官報への掲載 | ☓ 載らない |

○ 住所・氏名が掲載 |

○ 住所・氏名が掲載 |

| 会社・家族にバレる? | ◎ バレない |

○ バレずに手続き可 |

○ バレずに手続き可 |

| 仕事 | ○ 影響なし |

○ 影響なし |

○ 一部の仕事につけない |

| 自家用車 | ○ 影響なし |

△ ローンがあれば手放す |

☓ 手放すことになる |

| マイホーム | ○ 影響なし |

○ 影響なし |

☓ 手放すことになる |

任意整理|債権者と交渉して借金を減額する手続き

任意整理は、債権者と直接交渉をおこない借金を減額する手続きです。残った借金は3~5年で分割払いで完済します。解決スピードが早いため、債務整理の中で最も多くの人に利用されています。

任意整理を詳しく解説

個人再生|裁判所を介して借金を大幅に減額する手続き

個人再生は、裁判所を介して借金を約1/5ほど減額する手続きです。残った借金は3~5年で分割払いで完済します。マイホーム(住宅ローン)を残して、その他の借金を債務整理したい人に利用されています。

個人再生を詳しく解説

自己破産|裁判所を介して借金を帳消しにする手続き

自己破産は、裁判所を介して借金を免責にする手続きです。申立てをおこない免責許可が決定すれば借金の支払義務が免除されます。借金を返済する資力がない人に利用される債務整理です。

自己破産を詳しく解説

債務整理は多くの人に利用されている国が認めた借金解決方法

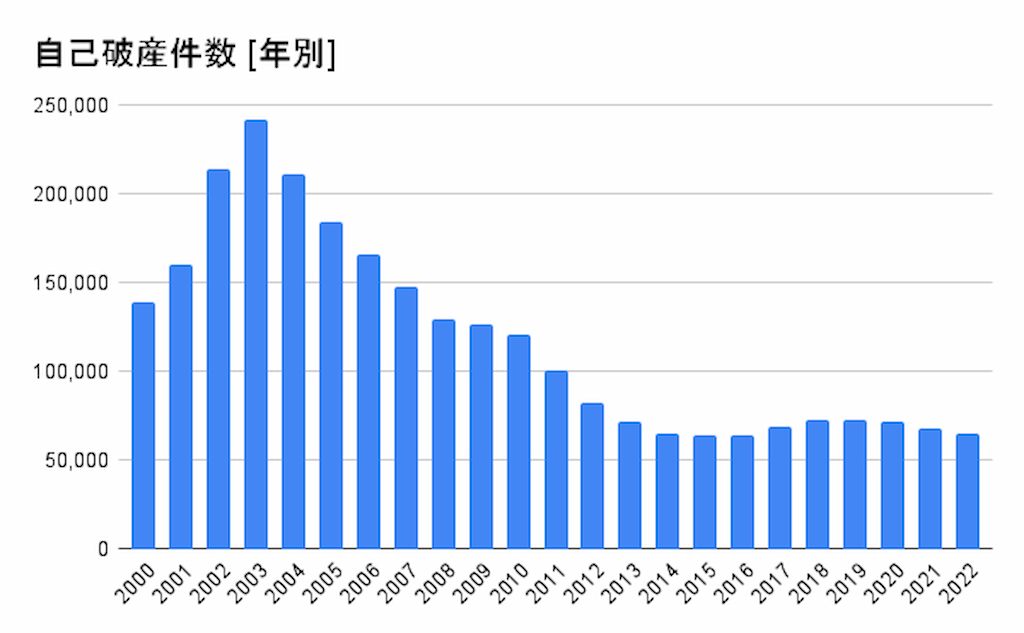

債務整理は国が法律で認めた借金救済方法であり、多くの人が利用しています。司法統計によると、2022年に自己破産は64,832件、個人再生は9,759件でした。任意整理は裁判所を介さないため、データは公表されていませんが、年間100万件を超えると言われています。借金の返済に行き詰まった場合、それを解決する手段として、債務整理を選択することは決して恥ずかしいことではありません。

債務整理を弁護士・司法書士に依頼するメリット・デメリット

債務整理は債務者本人が手続きを行うことができます。しかし、手続きや交渉は簡単ではないため、弁護士・司法書士に代理人を依頼するケースが一般的です。

弁護士・司法書士に依頼すると費用がかかるというデメリットはありますが、本人には対応できないことをサポートしてくれるため、依頼人は大きなメリットが得られます。

| メリット |

|

|---|---|

| デメリット | 弁護士・司法書士費用がかかる |

債務整理の手続きの流れと期間

任意整理、個人再生、自己破産はそれぞれ手続き方法が異なり、その流れや期間も違います。以下は一般的な手続きの流れと期間の目安となります。

| 弁護士・司法書士に相談 | 任意整理が可能かどうか判断 |

|---|---|

| 弁護士・司法書士 | 専門家と契約後に受任通知を債権者に送付 以降は取立てが停止 |

| 引き直し計算 | 取引履歴を元に利息を再計算 過払い金が判明する場合も |

| 和解交渉 | 債権者と利息免除について交渉 |

| 返済 | 和解成立後、残った借金を3年間かけて分割返済 |

| 弁護士・司法書士 | 個人再生が可能かどうか判断 |

|---|---|

| 弁護士・司法書士 | 専門家と契約後に受任通知を債権者に送付 以降は取立てが停止 |

| 個人再生の申立て | 必要書類を準備し裁判所に申立てを行う |

| 再生計画案の提出・決議 | 返済計画を提出し、債権者が認可・不認可を決める |

| 返済 | 個人再生の認可決定後、減額後の借金を分割返済 |

| 弁護士・司法書士 | 自己破産が可能かどうか判断 |

|---|---|

| 弁護士・司法書士 | 専門家と契約後に受任通知を債権者に送付 以降は取立てが停止 |

| 自己破産の申立て | 必要書類を準備し裁判所に申立てを行う |

| 財産の換金 | 破産管財人が債務者の財産を換金 |

| 免責審尋 | 裁判官と面接して自己破産の可否を判断してもらう |

| 免責許可決定 | 自己破産の許可が下りれば借金が0円に |

弁護士・司法書士の費用相場

任意整理、個人再生、自己破産の手続きごとにかかる費用は異なります。また、弁護士・司法書士の費用は事務所ごとに違いがあります。費用相場は以下のような金額感になります。

| 着手金(債権者1社あたり) | 3~5万円前後 |

|---|---|

| 減額報酬 | 減額分の10~20% |

| 過払い金がある場合の報酬 | 回収金額の20%~ |

| 住宅ローンなし | 着手金:20万円~、成功報酬:20万円~ |

|---|---|

| 住宅ローンあり | 着手金:30万円~、成功報酬:30万円~ |

| 同時廃止事件 | 裁判所費用:1~3万円、報酬:20~50万円 |

|---|---|

| 管財事件 | 裁判所費用:50万円、報酬:30~80万円 |

| 少額管財事件 | 裁判所費用:20万円、報酬:30~60万円 |

地域の債務整理に強い弁護士・司法書士

債務整理SOSは地域で活躍する債務整理に強い専門家を応援します。

掲載ご希望の事務所様はお気軽にお問合せください。

債務整理の基礎知識

いざ債務整理を検討しようと考えても、分からないことが多いため、ためらってしまう方もいらっしゃるでしょう。法律や金融など債務整理に必要な基礎知識をわかりやすく解説します。

債務整理SOSの監修者・執筆者

債務整理SOSでは、法律記事の作成にあたって情報の正確性・信頼性を確保するために弁護士や元弁護士の方々に監修・執筆を依頼しています。